Wanneer stagiairs of advocaat-medewerkers enkel of nagenoeg uitsluitend werk verrichten voor hun patroon of voor het kantoor waar zij werkzaam zijn, pro-deozaken buiten beschouwing gelaten, kunnen zij ervoor opteren de bijzondere btw-regeling voor advocaat-medewerkers en advocaat-stagiairs toe te passen, ook afgekort als de ‘bijzondere regeling’. Dit betreft een vorm van ‘self-billing’.

Door het toepassen van deze bijzondere regeling worden de verplichtingen op het vlak van btw voor deze stagiairs-medewerkers tot een minimum herleid.

De wettelijke basis voor deze regeling is terug te vinden in art. 53 §2, lid 2 W.BTW. De fiscale administratie heeft de praktische uitwerking ervan geregeld in de Circulaire AAFISC nr. 47/2013 (E.T. 124.411) van 20 november 2013 en gedeeltelijk ook in de Beslissing nr. E.T. 126.564 van 18 juli 2014.

1. Voorafgaand akkoord

Een medewerker of stagiair kan slechts opteren voor de bijzondere regeling wanneer het advocatenkantoor waar hij werkzaam is, daarmee akkoord gaat. Een overeenkomst is dus vereist.

Een mondelinge overeenkomst is toegelaten, maar op verzoek van de fiscale administratie moet het bestaan van deze overeenkomst door iedere partij kunnen worden aangetoond waardoor deze overeenkomst bij voorkeur toch schriftelijk wordt gesloten. Dit kan bijvoorbeeld door de opname van een clausule in de stageovereenkomst.

2. De aanvraag van een btw-nummer

Bij de aanvang van zijn werkzaamheden dient een stagiair zich te identificeren voor btw-doeleinden bij de fiscale administratie. In de praktijk komt dit neer op het aanvragen van een btw-nummer. Ook wanneer geopteerd wordt voor de bijzondere regeling, moet een btw-nummer worden aangevraagd.

Ingevolge een recente reorganisatie van de fiscale administratie en de opheffing van de vroegere btw-controlekantoren, dient de aanvraag tot het bekomen van een btw-nummer nu te gebeuren bij één van de kmo-centra van de Administratie Kleine en Middelgrote Ondernemingen van de FOD Financiën. Voor advocaten die niet over een eigen vennootschap beschikken, bepaalt hun domicilieadres welk kmo-centrum bevoegd is. De zetel van het advocatenkantoor waar de stagiair of medewerker werkzaam zal zijn, is niet relevant.

De aanvraag van een btw-nummer dient te gebeuren via de indiening van een behoorlijk ingevuld document 604 A bij het bevoegde kmo-centrum. Dit formulier 604 A is terug te vinden op de website van de FOD Financiën: financien.belgium.be, onder het btw-luik, aangifte van aanvang.

In beginsel zijn advocaten onderworpen aan de gewone btw-regeling. Indien geopteerd wordt voor de bijzondere regeling, dient de fiscale administratie hierover ingelicht te worden door in het document 604 A, in kader III, F. te opteren voor de bijzondere regeling en in het bijzonder dan deze waarbij verzaakt wordt aan het recht op aftrek.

Wanneer een stagiair of medewerker een btw-nummer heeft en onderworpen is aan de gewone btw-regeling, kan hij ervoor opteren om over te stappen naar de bijzondere regeling. Hij dient daartoe het document 604 B in te dienen bij het bevoegde kmo-centrum en in dat formulier kenbaar te maken dat hij wenst te genieten van de bijzondere regeling.

‘Indien een stagiair na zijn overgang op het tableau werkzaam zal zijn als medewerker en daarbij verder wenst te genieten van de bijzondere btw-regeling, dient hij hiervoor geen formaliteiten te vervullen en kan hij onder dezelfde voorwaarden de bijzondere regeling blijven genieten.’

De aanvraag om over te stappen van de gewone btw-regeling naar de bijzondere moet gebeuren vóór 15 december van het lopende jaar. De overgang gaat dan pas in per 1 januari van het volgende jaar. De overstap van de gewone naar de bijzondere regeling zal wel tot gevolg hebben dat de btw-aftrek met betrekking tot investeringen die in het verleden gedaan werden, herzien zal moeten worden.

Indien een stagiair na zijn overgang op het tableau werkzaam zal zijn als medewerker en daarbij verder wenst te genieten van de bijzonder btw-regeling, dient hij hiervoor geen formaliteiten te vervullen en kan hij onder dezelfde voorwaarden de bijzondere regeling blijven genieten (Vr. en Antw. Kamer 2015-16, nr. 54-76, 6 juni 2016, 450 (Vr. nr. 767 VAN HECKE 450)).

3. Self-billing

Het advocatenkantoor waar de stagiair of medewerker werkzaam is, zal in naam en voor rekening van de stagiair of medewerker facturen moeten opmaken voor de vergoedingen die het kantoor aan de betrokken advocaat betaalt, de zogenaamde ‘self-bill’.

Deze factuur of self-bill dient alle verplichte vermeldingen te bevatten zoals bij een gewone factuur, waaronder ook het btw-nummer van het advocatenkantoor en het btw-nummer van de betrokken stagiair of medewerker. Deze verplichte vermeldingen zijn terug te vinden in art. 5 § 1 KB nr. 1 van 29 december 1992.

In plaats van het btw-tarief en het bedrag van de verschuldigde btw wordt op de factuur vermeld: ‘Btw verlegd – circulaire AAFisc nr. 47/2013’. De self-bills dienen door het advocatenkantoor genummerd te worden. Er dient een onderscheiden nummering te worden aangehouden per medewerker of stagiair.

De medewerker of stagiair krijgt steeds een dubbel van de factuur uitgereikt en dient deze te bewaren.

4. Regeling voor de voldoening van de belasting

De medewerker of stagiair die gebruikmaakt van de bijzondere regeling, moet niet maandelijks of per kwartaal een btw-aangifte indienen.

Anderzijds geniet deze advocaat gedurende de volledige periode waarin hij aan de bijzondere regeling onderworpen is, geen recht op aftrek van de btw met betrekking tot de aan hem geleverde goederen en diensten.

Bij een toepassing van de bijzondere regeling dient de btw die verschuldigd is over de aan de stagiair of medewerker betaalde erelonen, voldaan te worden door het kantoor waarvoor de advocaat werkzaam is, op voorwaarde dat dit kantoor in België gevestigd is en periodieke btw-aangiften indient.

Het bedrag van het ereloon van de medewerker of stagiair dient als maatstaf van heffing opgenomen te worden in de btw-aangiften in de vakken 82 en 87; het bedrag van de verschuldigde btw in vak 56.

Wanneer de advocaat werkzaam is in het kader van activiteiten die in hoofde van het kantoor aan btw onderworpen zijn, kan de verschuldigde btw in principe meteen weer in aftrek gebracht worden door de opname van deze btw in vak 59 van de btw-aangifte.

Een advocaat die van de bijzondere regeling geniet, moet volgens de fiscale administratie jaarlijks uiterlijk op 31 maart een btw-klantenlisting indienen, zij het dat er wel discussie is of deze verplichting in overeenstemming is met het beroepsgeheim van de advocaat. In deze klantenlisting zal opgave moeten worden gedaan van de bedragen die het voorgaande jaar ontvangen werden van het kantoor waarvoor de advocaat werkzaam is.

5. Bijkomende handelingen

Een advocaat die geopteerd heeft voor de bijzondere regeling, kan naast de diensten voor het advocatenkantoor waar hij werkzaam is en waarop de bijzondere regeling van toepassing is, nog bijkomende prestaties ten behoeve van derden verrichten, bijvoorbeeld voor een eigen cliënteel, wanneer de ontvangsten uit deze bijkomende activiteiten een bepaalde drempel niet overschrijden. Deze drempel ligt sinds 1 januari 2016 op 25.000 euro per jaar, exclusief btw (Beslissing Btw nr. E.T. 124.411/2 d.d. 23 februari 2016).

Bepaalde activiteiten worden niet meegeteld om de toegestane extra omzet te berekenen, met name handelingen die niet in België worden verricht, de bijkomende handelingen die van btw zijn vrijgesteld (bijvoorbeeld collectieve schuldenregeling), de bijkomende handelingen met verlegging van de heffing (bijvoorbeeld werkzaamheden voor een btw-plichtige cliënt in een ander EU-land), alsook de pro-deozaken en de handelingen buiten de werkingssfeer van de btw (bijvoorbeeld de advocaat die als werknemer een lesopdracht vervult).

‘Een advocaat die geopteerd heeft voor de bijzondere regeling, kan naast de diensten voor het advocatenkantoor waar hij werkzaam is en waarop de bijzondere regeling van toepassing is, nog bijkomende prestaties ten behoeve van derden verrichten.’

Wanneer de advocaat die van de bijzondere regeling geniet, op een bepaald ogenblik de drempel van 25.000 euro aan bijkomende handelingen overschrijdt, zal hij moeten overstappen naar de gewone btw-regeling en dit vanaf de eerste dag van het volgende kwartaal. De fiscale administratie moet voorafgaandelijk over deze overstap ingelicht worden.

Zelfs wanneer een advocaat die van de bijzondere regeling geniet, de drempel van 25.000 euro niet overschrijdt, dan nog geeft het verrichten van bijkomende handelingen aanleiding tot het vervullen van een aantal extra formaliteiten.

Meer bepaald dient de medewerker of stagiair bij de bijkomende handelingen een factuur uit te reiken met de vermelding van het toepasselijke btw-tarief en het bedrag van de verschuldigde btw, tenzij het zou gaan om particuliere cliënten, in welk geval de uitreiking van een factuur facultatief is. De advocaat zal elk kwartaal waarin het belastbaar feit met betrekking tot een bepaalde bijkomende handeling plaatsvindt, een bijzondere btw-aangifte moeten indienen en de verschuldigde btw moeten afdragen aan de Staat.

Voor alle bijkomende handelingen dient ook een boek voor uitgaande facturen en in voorkomend geval een dagboek van ontvangsten bijgehouden te worden.

In de mate dat bijkomende handelingen verricht worden aan btw-plichtig cliënteel en dit voor een bedrag van meer dan 250 euro per cliënt, zullen deze handelingen moeten opgenomen worden in de jaarlijks in te dienen btw-listing.

Dat een advocaat die onder de bijzondere regeling valt, nog bijkomende handelingen verricht, doet voor de advocaat geen recht op btw-aftrek ontstaan.

Voor de bijkomende handelingen kan de advocaat niet opteren voor de btw-regeling voor kleine ondernemingen. Deze regeling voor kleine ondernemingen houdt in dat onder bepaalde voorwaarden een vrijstelling van btw geldt indien men een omzet realiseert die niet hoger is dan 25.000 euro. De bijzondere regeling kan echter niet gecumuleerd worden met deze regeling voor kleine ondernemingen om alsnog de bijkomende handelingen vrij van btw te kunnen verrichten.

6. Intracommunautaire handelingen

Advocaten die toepassing maken van de bijzondere regeling en die zelf intracommunautaire verwervingen doen (goederen professioneel aankopen in een ander EU-land) of diensten van een btw-plichtige, gevestigd in een ander EU-land, ontvangen, dienen steeds hun btw-nummer mee te delen aan de leverancier. De betrokken advocaat is dan Belgische btw verschuldigd over de aankopen en moet deze btw zelf voldoen via de indiening van een bijzondere btw-aangifte.

Wanneer de advocaat zelf bijkomende handelingen verricht ten behoeve van een btw-plichtige in een andere EU-lidstaat, zal de advocaat ook een intracommunautaire opgave moeten indienen waarin melding gemaakt wordt van deze handelingen.

7. Besluit

Voor een advocaat-medewerker of stagiair die geen of nauwelijks eigen cliënteel heeft, heeft de bijzondere regeling een aanzienlijke vermindering van de btw-formaliteiten tot gevolg. Wanneer de medewerker of stagiair echter op geregelde basis aan btw onderworpen inkomsten van eigen cliënteel ontvangt, worden de te vervullen btw-verplichtingen nagenoeg dezelfde als deze onder de gewone btw-regeling, zelfs wanneer de ontvangsten uit het eigen cliënteel op jaarbasis lager liggen dan 25.000 euro. Het verdient in dat geval aanbeveling om over te stappen naar de gewone btw-regeling omdat men dan recht op aftrek van de btw zal kunnen genieten.

Anderzijds biedt de bijzondere regeling voor het kantoor van de medewerker of stagiair het voordeel dat de btw niet betaald moet worden aan de medewerker of stagiair, maar moet voldaan worden via de btw-aangifte, waarbij die btw in diezelfde aangifte weer in aftrek kan worden gebracht, althans wanneer de medewerker of stagiair werkzaamheden verricht voor het kantoor die in hoofde van deze laatste aan btw onderworpen zijn. Zo wordt een voorfinanciering van de btw vermeden.

Kris Heyrman

De auteur is advocaat bij Dubois, Verlinden en Wauman.

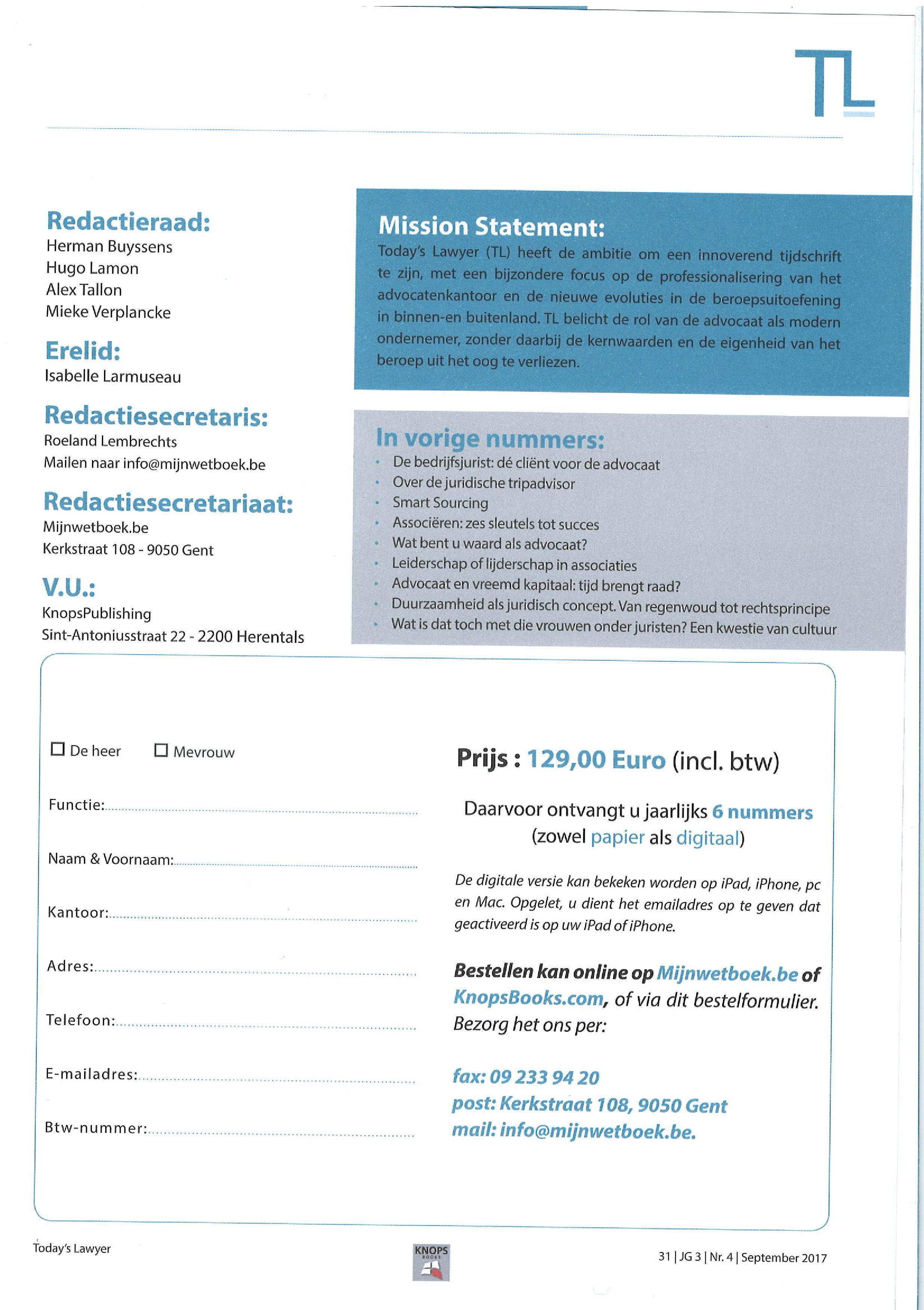

Dit artikel verscheen eerder in het tijdschrift Today’s Lawyer. Voor meer informatie over Today’s Lawyer en haar abonnementen, klik hier. Inschrijven kan ook via het onderstaande bestelformulier.

0 reacties