Testamenten – en akten in het algemeen – hebben de neiging om langer en langer te worden: men voegt er allerlei clausules in die wellicht hun nut hebben in bepaalde omstandigheden. Maar dat kan tot gevolg hebben dat men het opmaken van een testament uitstelt, en zelfs dat de kandidaat-erflater de essentie ervan niet goed meer begrijpt. Ook een kort testament is geldig, als het met de hand geschreven is, ondertekend en gedateerd. Men mag zijn testament ook zo dikwijls wijzigen als men maar wil.

Een paar voorbeelden dus, eerst in de zijlijn. We nemen aan dat er geen verdere bijzondere tarieven of verminderingen zijn (familiale onderneming, bossen, gehandicapten, enz.). We veronderstellen ook dat er geen passief is, ook geen forfaitair passief (art. 2.7.3.4.2 VCF).

Eerste testament: alles aan de broers

“Ik, …, stel mijn 3 broers aan als algemeen legatarissen.

Opgemaakt te … op …

Handtekening”.

Als de erflater een vermogen had van bv. 300.000 euro, dan erft elke broer een derde, of 100.000 euro. Dus is dit eigenlijk dezelfde situatie als zonder testament: de gewone wettelijke devolutie. De erfbelasting bedraagt dan voor elk 20.750 + (100.000 -75.000) x 55% = 34.500 euro, hetzij 103.500 euro voor de hele nalatenschap, of gemiddeld 34,50%.

Dus:

| nal. | erfdeel | |

| Bb | 300 000.00 euro | 100 000.00 euro |

| ErfB | 103 500.00 euro | 34 500.00 euro |

Tweede testament: alles aan de neven en nichten

Elk van de drie broers heeft twee kinderen. De erflater stelt zijn neven en nichten aan als erfgenamen; hij slaat dus een generatie over.

“Ik, …, stel mijn 6 neven en nichten aan als algemeen legatarissen.

Opgemaakt te … op …

Handtekening”.

De erfbelasting bedraagt nu meer! Want wat de neven en nichten erven wordt samengeteld, en het tarief op de middelste schijf (van 35.000 euro tot 75.000 euro) is hoger: 45% in plaats van 30%. De erfbelasting bedraagt nu 150.500 euro, namelijk 26.750 euro + (300.000 – 75.000) x 55% = 150.500 euro, gemiddeld 50,17%.

Derde testament: broers en neven per hoofd

We verdelen nu de nalatenschap over broers én neven en nichten:

“Ik, … stel mijn broers, en mijn neven en nichten, aan als algemeen legatarissen. Ze erven elk een gelijk deel, maar ze hebben alle roeping tot het geheel”.

De nalatenschap wordt dus nu in negen gelijke delen verdeeld: iedereen krijgt 33.333,33 euro.

De berekening van de erfbelasting gebeurt nu als volgt.

Elke broer wordt belast op 33.333,33 euro. De belasting bedraagt 25% (laagste schijf), of 8.333,33 euro, maar er is een belastingvermindering, omdat de netto-verkrijging nu minder bedraagt dan 75.000 euro bedraagt. Volgens de formule van artikel 2.7.5.0.1, §1, derde lid, 2° VCF wordt een vermindering toegepast van

2.500 euro x (1 – 33.333,33 /75.000) = 1.388,89 euro,

zodat de netto belasting per broer 6.944,44 euro bedraagt.

Voor de neven en nichten wordt alles samengeteld: zij krijgen 200.000 euro en betalen hierover 26.750 + (200.000 – 75000) x 55% = 95.500 euro.

De totale belasting bedraagt aldus 116.333,33 euro, of 38,78%.

| Bb | B | |

| broer 1 | 33 333.33 euro | 6 944.44 euro |

| broer 2 | 33 333.33 euro | 6 944.44 euro |

| broer 3 | 33 333.33 euro | 6 944.44 euro |

| neef 1 | 33 333.33 euro | 15 916.67 euro |

| neef 2 | 33 333.33 euro | 15 916.67 euro |

| neef 3 | 33 333.33 euro | 15 916.67 euro |

| neef 4 | 33 333.33 euro | 15 916.67 euro |

| neef 5 | 33 333.33 euro | 15 916.67 euro |

| neef 6 | 33 333.33 euro | 15 916.67 euro |

| 300 000.00 euro | 116 333.33 euro |

Dat is wel meer dan in hypothese I.

“Ze hebben alle roeping tot het geheel”: wat betekent dat? Als er één van hen verwerpt, dan wast zijn deel aan bij wat de anderen krijgen, en als ze allemaal zouden verwerpen behalve één, dan verkrijgt die alles. Dan ziet de berekening er uiteraard weer anders uit. Die zin hoeft er eigenlijk zelfs niet bij: de term ‘algemeen legaat’ sluit dat al in. Het testament kan dus nóg korter.

Vierde testament: vruchtgebruik / blote eigendom

We geven nu het vruchtgebruik aan de broers, en de blote eigendom aan de neven en nichten.

“Ik, …, stel hierbij mijn broers aan als legatarissen, samen voor het vruchtgebruik van mijn nalatenschap, en mijn neven en nichten, samen voor de blote eigendom van mijn nalatenschap. Zij hebben alle roeping tot het geheel, maar aanwas gebeurt vooreerst tussen de broers respectievelijk neven en nichten.”

Voor de berekening van de erfbelasting moeten we het vruchtgebruik waarderen, volgens artikel 2.7.3.3.2, eerste lid, 6° VCF. Laten we aannemen dat de broers allemaal tussen 60 en 65 jaar oud zijn, dan is hun vruchtgebruik 9.5 x 4% = 38% waard, dus 100.000 x 38% = 38.000 euro.

De belasting hierover bedraagt 8.750 + (38.000 – 35.000) x 30% = 9.650 euro per broer, in principe, maar aangezien het erfdeel minder bedraagt dan 75.000 euro is er een vermindering van 2.500 x (1 – 38.000 / 75.000) = 1.233,33 euro, wat het netto per broer op 8.416,67 euro brengt.

De neven en nichten worden samen belast op het saldo, nl. 300.000 x (1-38%)= 186.000 euro, en de belasting bedraagt hierover: 26.750 + (186.000 – 75.000) x 55% = 87.800 euro.

In totaal bedraagt de erfbelasting dus 113.050 euro, of 37,68%.

| Bb | B | |

| broer 1 | 38 000.00 euro | 8.416,67 euro |

| broer 2 | 38 000.00 euro | 8.416,67 euro |

| broer 3 | 38 000.00 euro | 8.416,67 euro |

| neef 1 | 31 000.00 euro | 14 633.33 euro |

| neef 2 | 31 000.00 euro | 14 633.33 euro |

| neef 3 | 31 000.00 euro | 14 633.33 euro |

| neef 4 | 31 000.00 euro | 14 633.33 euro |

| neef 5 | 31 000.00 euro | 14 633.33 euro |

| neef 6 | 31 000.00 euro | 14 633.33 euro |

| 300 000.00 euro | 113.050.00 euro |

Vijfde testament: 50-50 aan broers resp. neven en nichten

We geven nu de helft aan de broers en de rest aan de neven en nichten.

“Ik, …, stel hierbij mijn broers aan als algemene legatarissen, samen voor de helft van mijn nalatenschap, en mijn neven en nichten, samen voor de andere helft.”

Elke broer krijgt dus 150.000 / 3 = 50.000 euro, elke neef of nicht krijgt 150.000 / 6 = 25.000 euro. De belasting bedraagt voor elke broer 8.750 euro + (50.000 – 35000) x 30% = 13.250 euro, min de belastingvermindering van 2500 x (1 – 50.000 / 75.000) = 833.33 euro, het zij netto 12.416,67 euro.

De neven en nichten samen betalen (150.000 – 75.000) x 55% + 26.750 = 68.000 euro.

De totale belasting bedraagt aldus 105.250 euro, of 35,08%.

| Bb | B | |

| broer 1 | 50 000.00 euro | 12 416.67 euro |

| broer 2 | 50 000.00 euro | 12 416.67 euro |

| broer 3 | 50 000.00 euro | 12 416.67 euro |

| neef 1 | 25 000.00 euro | 11 333.33 euro |

| neef 2 | 25 000.00 euro | 11 333.33 euro |

| neef 3 | 25 000.00 euro | 11 333.33 euro |

| neef 4 | 25 000.00 euro | 11 333.33 euro |

| neef 5 | 25 000.00 euro | 11 333.33 euro |

| neef 6 | 25 000.00 euro | 11 333.33 euro |

| 300 000.00 euro | 105 250.00 euro |

Zesde testament: het petekind krijgt meer

“Ik, …, stel hierbij mijn broers en mijn neven en nichten aan als algemene legatarissen. Ze erven elk een gelijk deel, maar ze hebben alle roeping tot het geheel. Mijn petekind, X, krijgt echter een dubbel deel”.

Veel verandert er hier niet: de situatie is gelijkaardig aan het derde testament. De broers krijgen wel iets minder, namelijk elk 1/10 van de nalatenschap, de rest gaat naar de neven en nichten, die elk ook 1/10 krijgen, behalve het petekind dat 1/5 krijgt.

De belasting wordt nu:

- Voor elke broer: 30.000 x 25% = 7.500 euro, min een belastingvermindering van 2.500 x (1-30.000 / 75.000) = 1.500 euro, hetzij 6.000 euro

- Voor de neven en nichten in totaal: 26.750 + (210.000 – 75.000) x 55% = 101.000 euro.

- Of in totaal: 119.000 euro of 39,67%.

Het petekind zal dan dubbel zoveel betalen als zijn mede-neven, of schematisch:

| Bb | B | |

| broer 1 | 30 000.00 euro | 6 000.00 euro |

| broer 2 | 30 000.00 euro | 6 000.00 euro |

| broer 3 | 30 000.00 euro | 6 000.00 euro |

| neef 1 | 30 000.00 euro | 14 428,57 euro |

| neef 2 | 30 000.00 euro | 14 428,57 euro |

| neef 3 | 30 000.00 euro | 14 428,57 euro |

| neef 4 | 30 000.00 euro | 14 428,57 euro |

| neef 5 | 30 000.00 euro | 14 428,57 euro |

| petekind | 60 000.00 euro | 28 857,14 euro |

| 300 000.00 euro | 119 000 euro |

De belasting bedraagt hier dus meer dan in de derde hypothese, omdat de broers minder erven, en zij krijgen elk een belastingvermindering, de neven en nichten niet.

Zevende testament: aan de broers, volgens hun aantal kinderen

Veronderstel dat broer 1 één kind heeft, broer 2 twee, broer 3 drie. De erflater stelt hen aan, in verhouding tot het aantal kinderen dat zij zelf hebben.

“Ik, …, stel mijn broers aan als algemene legatarissen, elk voor een deel van mijn nalatenschap in verhouding tot het aantal kinderen dat zij zelf hebben.”

Er zijn in totaal 6 kinderen, maar broer 1 krijgt dus 1/6, broer 2 krijgt 2/6 en broer 3 krijgt 3/6.

Broer 1 krijgt 50.000 euro en betaalt hierover in principe 13.250 euro, min een belastingvermindering van 833.33 euro, hetzij 12.416,67 euro

Broer 2 krijgt 100.000 euro, en betaalt hierover 34.500 euro

Broer 3 krijgt 150.000 euro, en betaalt 62.000 euro

In totaal dus 108.916,67 euro of 36,31%:

| Bb | B | |

| broer 1 | 50 000.00 euro | 12 416.67 euro |

| broer 2 | 100 000.00 euro | 34 500.00 euro |

| broer 3 | 150 000.00 euro | 62 000.00 euro |

| 300 000.00 euro | 108 916.67 euro |

Achtste testament: fideicommis de residuo

“Ik, …, stel hierbij mijn 3 broers aan als algemene legatarissen. Bij het overlijden van elk van hen gaat wat er overblijft van wat ze gekregen hebben, naar hun eigen kinderen.”

De kinderen van mijn broers krijgen hierbij dus een legaat de residuo: wat overblijft. Daarbij worden meestal een heel aantal clausules bijgevoegd over zaakvervanging, enz., maar dat wijzigt niets aan de essentie van de zaak.

Hoe gebeurt de berekening hier?

Bij het overlijden van de testator is het eenvoudig: elke broer krijgt 1/3, dus 100.000 euro, en betaalt hierover 34.500 euro.

Wanneer de eerste broer overlijdt, krijgen zijn kinderen samen 1/3, min de belasting die broer betaald heeft, dus samen 65.500 euro; we veronderstellen dat de waarde gelijk gebleven is, en dat broer alleen de inkomsten verteerd heeft. Daarover betalen ze samen: 22.475 euro, min een belastingvermindering van 316,67 euro = 22.158,33 euro.

Wanneer de tweede broer overlijdt, krijgen zijn kinderen samen ook 65.500 euro, maar wat ze krijgen wordt nu samengeteld met wat de kinderen van de eerst overleden broer gekregen hebben. De totale verkrijging van de 6 neven bedraagt nu 131.000 euro, en de belasting daarop bedraagt 57.550 euro.

De kinderen van broer 2 krijgen 65.500 euro, en betalen hierover 57.550 / 2 = 28.775 euro.

De kinderen van broer 1 wordt nu ook herberekend: ze zijn nu in totaal 57.550 / 2 = 28.775 euro verschuldigd, en krijgen een bijkomende aanslag van 28.775 euro – 22.158,33 euro = 6.616,67 euro.

Bij het overlijden van de derde broer krijgen zijn kinderen samen ook 65.500 euro. De belasting wordt nu nog eens herberekend. De totale verkrijging bedraagt nu immers 196.500 euro, en de belasting daarover bedraagt 93.575 euro. Alle neven en nichten samen betalen hierover nu 93.575 euro, hetzij 31.191,67 euro per tak.

De kinderen van broer 1 zullen dus nog een bijheffing krijgen van 31.191,67 – 22.158,33 – 6.616,67 = 2.416,67 euro

De kinderen van broer 2 zullen een bijheffing krijgen van 31.191,67 – 28.775 = 2.416,67 euro.

Schematisch:

| Bb | B | Bij 1e overlijden | Bij 2e overlijden | Bij 3e overlijden | |

| broer1 | 100 000.00 euro | 34 500.00 euro | 34 500.00 euro | 0.00 euro | 0.00 euro |

| broer2 | 100 000.00 euro | 34 500.00 euro | 34 500.00 euro | 0.00 euro | 0.00 euro |

| broer3 | 100 000.00 euro | 34 500.00 euro | 34 500.00 euro | 0.00 euro | 0.00 euro |

| neef 1-2 | 65 500.00 euro | 31 191.67 euro | 22 158.33 euro | 6 616.67 euro | 2 416.67 euro |

| neef 3-4 | 65 500.00 euro | 31 191.67 euro | 0.00 euro | 28 775.00 euro | 2 416.67 euro |

| neef 5-6 | 65 500.00 euro | 31 191.67 euro | 0.00 euro | 0.00 euro | 31 191.67 euro |

| 496 500.00 euro | 197 075.00 euro | 125 658.33 euro | 35 391.67 euro | 36 025.00 euro |

Allicht zullen de kinderen van tak 1 en 2 zich bij het overlijden van hun oom niet aan bijheffing verwachten; tenzij ze hiervoor gewaarschuwd werden.

Maar hoe dan ook: de belasting tussen oom en neef is vele malen hoger dan de belasting in rechte lijn. Een dergelijk testament is dus niet fiscaal voordelig. Wanneer het toch gemaakt is, dan kan de ouder in kwestie de goederen die hij verkreeg, al schenken aan zijn eigen kinderen. Normaal zal dat door het testament niet verboden zijn. Dan is eventueel schenkbelasting verschuldigd, maar die zal normaal veel lager zijn dan de erfbelasting.

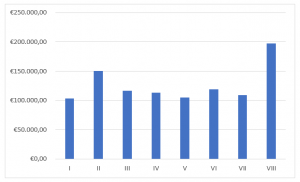

Samenvattend bedraagt de totale erfbelasting voor de verschillende testamenten:

| samenvatting | Verschil | ||

| I | 103 500.00 euro | 34.50% | 0.00 euro |

| II | 150 500.00 euro | 50.17% | 47 000.00 euro |

| III | 116 333.33 euro | 38.78% | 12 833.33 euro |

| IV | 113 050.00 euro | 37.68% | 9 550.00 euro |

| V | 105 250.00 euro | 35.08% | 1 750.00 euro |

| VI | 119 000.00 euro | 39.67% | 15 500.00 euro |

| VII | 108 916.67 euro | 36.31% | 5 416.67 euro |

| VIII | 197 075.00 euro | 65.69% | 93 575.00 euro |

Of in een grafiek:

Geen enkel testament leverde dus een besparing op tegenover de gewone erfrechtelijke devolutie, integendeel, en met als uitschieter het laatste testament, het fideicommis. Daarbij moet wel bedacht worden dat een legaat aan de volgende generatie eventueel de schenkbelasting bespaart in de successie van de broer. Of dat per saldo fiscaal voordelig zal zijn, hangt af van de concrete gegevens van het geval.

Overigens: het is altijd aangewezen om bij het opmaken van een testament een specialist te raadplegen, die rekening houdt met alle omstandigheden!

Volgende keer bekijken we diezelfde testamenten, in rechte lijn.

Deze tekst verscheen eerder op www.taxwin.be

Rik Deblauwe, wetenschappelijk adviseur bij Tiberghien advocaten[1]

[1] Met dank aan mijn collega’s Caroline Maes en Elisabeth Kustermans, beiden advocaat bij Tiberghien.

0 reacties