Vorige keer hebben we enkele korte testamenten bekeken in de zijlijn. Nu doen we hetzelfde in rechte lijn, maar zonder de echtgenote erbij te betrekken. Het kan dus gaan om een weduwe of weduwnaar, een feitelijk samenwonende of een uit de echt gescheiden persoon, maar wel iemand die kinderen heeft.

We nemen aan dat de nalatenschap 900.000 euro aan goederen omvat: 300.000 euro onroerende en 600.000 euro roerende, en dat de erflater drie kinderen had. Elk van de kinderen heeft op zijn beurt twee kinderen. Er zijn geen schulden, geen familiale ondernemingen, geen bijzondere goederen of aftrekken. Alle kinderen zijn meer dan 20 jaar (art. 2.7.5.0.2 VCF).

Eerste testament: alles aan de kinderen

“Ik, …, stel mijn 3 kinderen aan als algemeen legatarissen.

Opgemaakt te … op …

Handtekening”.

Dit testament bevestigt dus in principe de gewone erfrechtelijke devolutie. In principe, want het kan wel tot gevolg hebben dat er geen inbreng meer is van vroegere schenkingen (art. 857 BW); minstens kan hier discussie over ontstaan [1].

De heffing gebeurt als volgt:

Elk kind erft 100.000 euro onroerend en 200.000 euro roerend goed. Het betaalt dus:

- Op het onroerend goed: 1.500 + (100.000 – 50.000) x 9% = 6.000 euro

- Op het roerend goed: 1.500 + (200.000 euro – 50.000) x 9% = 15.000 euro

- Of samen 21.000 euro

De drie kinderen samen betalen 63.000 euro, of 7%.

Tweede testament: alles aan de kleinkinderen

Elk van de kinderen heeft op zijn beurt twee kinderen. Hij legateert zijn vermogen aan zijn zes kleinkinderen. We veronderstellen dat de kinderen door vroegere schenkingen hun reserve hebben gekregen, of anders dat ze geen inkorting vragen:

“Ik, …, legateer mijn nalatenschap aan mijn kleinkinderen, elk voor een gelijk deel.

Opgemaakt te … op …

Elk kleinkind krijgt nu dus 1/6 van de nalatenschap, of 150.000 euro, en betaalt daarover:

- Op het onroerend goed: 50.000 x 3% = 1500 euro

- Op het roerend goed: 1500 + (100.000 – 50.000) x 9% = 6.000 euro

- Hetzij samen 7.500 euro

De erfbelasting bedraagt nu in totaal 45.000 euro, of 5%.

Derde testament: kinderen en kleinkinderen per hoofd

“Ik, …, legateer mijn nalatenschap aan mijn kinderen en kleinkinderen, elk voor een gelijk deel.

Opgemaakt te … op …”

Elk kind of kleinkind krijgt dus een gelijk deel, nl. 1/9. We veronderstellen dat de kinderen door vroegere schenkingen hun reserve gekregen hebben, of dat ze geen inkorting vragen.

Elk kind of kleinkind krijgt nu 100.000 euro, waarvan 33.333 euro onroerend en 66.666 euro roerend goed.

Het betaalt:

- Op het onroerend goed: 33.333,33 x 3% = 1.000 euro

- Op het roerend goed: 1500 + (66.666,67 – 50.000) x 9% = 3.000 euro

- Samen 4.000 euro

Voor de hele nalatenschap dus 4.000 x 9 = 36.000 euro, of 4%.

Vierde testament: vruchtgebruik/blote eigendom

““Ik, …, legateer het vruchtgebruik van mijn nalatenschap aan mijn kinderen en de blote eigendom aan mijn kleinkinderen, elk voor een gelijk deel.

Opgemaakt te … op …”

Voor de heffing zal het vruchtgebruik gewaardeerd moeten worden volgens de leeftijd van de vruchtgebruiker, cfr. artikel 2.7.3.3.2., 5° VCF. We nemen aan dat de vruchtgebruikers allen tussen 60 en 65 jaar oud zijn, dus coëfficiënt 9,5. Hun vruchtgebruik is dus 38% waard.

De kinderen krijgen elk:

- 1/3 in vruchtgebruik van het onroerend goed, of 38.000 euro. Ze betalen hierover 3% of 1.140 euro

- 1/3 in vruchtgebruik van het roerend goed, of 76.000 euro. Ze betalen hierover 1500 + (76.000 – 50.000) x 9% = 3.840 euro

- Of samen 4.980 euro

De kleinkinderen krijgen elk:

- 1/6 in blote eigendom van het onroerend goed, of 31.000 euro. Ze betalen hierover 3% of 930 euro

- 1/6 in blote eigendom van het roerend goed, of 62.000 euro. Ze betalen hierover 1500 + (62.000 – 50.000) x 9% = 2.580 euro

- Of samen 3.510 euro

Voor de hele nalatenschap komt dit op 36.000 euro, of 4%.

Vijfde testament: de helft aan de kleinkinderen

De erflater legateert de helft van zijn vermogen (het beschikbaar deel) aan zijn kleinkinderen:

“Ik, …, legateer de helft van mijn nalatenschap aan mijn kleinkinderen, elk voor een gelijk deel.

Opgemaakt te … op …

Handtekening

Elk kind krijgt nu dus 50.000 euro onroerend en 100.000 euro roerend goed. Alle kleinkinderen krijgen 25.000 euro onroerend en 50.000 euro onroerend goed.

Elk kind betaalt:

- Over het onroerend goed: 50.000 x 3% = 1500 euro

- Over het roerend goed: 1500 + (50.000 x 9%) = 6.000 euro

- Samen 7.500 euro

Elk kleinkind betaalt:

- Over het onroerend goed: 25.000 x 3% = 750 euro

- Over het roerend goed: 50.000 x 3% = 1.500 euro

- Hetzij samen 2.250 euro.

Over de hele nalatenschap bedraagt de erfbelasting nu 36.000 euro, of 4%.

Zesde testament: het petekind krijgt meer

De erflater geeft de helft van zijn nalatenschap aan zijn kleinkinderen, elk voor een gelijk deel, maar een dubbel deel aan zijn petekind.

“Ik, …, legateer de helft van mijn nalatenschap aan mijn kleinkinderen, elk voor een gelijk deel, maar aan kleinkind X, dat tevens mijn petekind is, legateer ik een dubbel deel.

Opgemaakt te … op …

Handtekening”

De kinderen krijgen dus opnieuw samen de andere helft, elk voor 1/3, maar de kleinkinderen krijgen nu elk 1/7 van de andere helft (d.i. 1/14 van het totaal), en het petekind 2/7 (d.i. 2/14 van het totaal).

Heffing:

Elk kind betaalt:

- Op het onroerend goed: 50.000 x 3% = 1500 euro

- Op het roerend goed: 1.500 + (50.000 x 9%) = 6.000 euro

- Samen 7.500 euro

Het petekind:

- Krijgt 150.000 x 2/7 = 42.857,14 euro onroerend goed en betaalt hierover 3% of 1.285,71 euro

- Krijgt 300.000 x 2/7 = 85.714,29 euro roerend goed en betaalt hierover 1500 + (85.417,29 – 50.000) x 9% = 4.714,29 euro

- Hetzij samen 6.000 euro

Elk ander kleinkind:

- Krijgt 150.000 x 1/7 = 21.428,57 euro onroerend goed en betaalt hierover 3% of 642,86 euro

- Krijgt 300.000 x 1/7 = 42.857,14 euro roerend goed en betaalt hierover 3% of 1.285,71 euro

- Hetzij samen 1.928,57 euro

Voor de hele nalatenschap komt dit op 38.142,86 euro, of 4.24%.

Zevende testament: aan de kinderen, volgens hun aantal kleinkinderen

Veronderstel dat kind 1 één kind heeft, kind 2 heeft er twee, kind 3 heeft er drie. De erflater stelt hen aan, in verhouding tot het aantal kinderen dat zij zelf hebben.

“Ik, …, stel mijn kinderen aan als algemene legatarissen, elk voor een deel van mijn nalatenschap in verhouding tot het aantal kinderen dat zij zelf hebben.”

Kind 1 krijgt dus maar 1/6 van de nalatenschap. We veronderstellen dat hij vroeger zijn reserve gekregen heeft of de inkorting van het legaat aan de andere kinderen niet vraagt.

Kind 1:

- Krijgt 50.000 euro onroerend goed en betaalt daar 3% over, of 1500 euro

- Krijgt 100.000 euro roerend goed en betaalt daarover 1.500 + (100.000 – 50.000) x 9% = 6.000 euro

- Hetzij samen 7.500 euro

Kind 2:

- Krijgt 100.000 euro onroerend goed en betaalt daarover 1.500 + (100.000 – 50.000) x 9% = 6.000 euro

- Krijgt 200.000 euro roerend goed en betaalt daarover 1500 + (200.000 – 50.000) x 9% = 15.000 euro

- Hetzij samen 21.000 euro

Kind 3:

- Krijgt 150.000 euro onroerend goed en betaalt daarover 1500 + (150.000 – 50.000) x 9% = 10.500 euro

- Krijgt 300.000 euro roerend goed en betaalt daarover 19.500 + (300.000 – 250.000) x 27% = 33.000 euro

- Hetzij samen 43.500 euro

In totaal voor de hele nalatenschap komt dit op 72.000 euro, of 8%.

Achtste testament: fideicommis de residuo

“Ik, …, stel hierbij mijn 3 kinderen aan als algemene legatarissen. Bij het overlijden van elk van hen gaat wat er overblijft van wat ze gekregen hebben, naar hun eigen kinderen.”

Als elk kind hier opnieuw twee kinderen heeft gebeurt de heffing als volgt:

Bij het overlijden van de erflater erft elk kind 100.000 euro onroerend en 200.000 euro roerend goed. Het betaalt dus:

- Over het onroerend goed: 1500 + (100.000 – 50.000) x 9% = 6.000 euro

- Over het roerend goed: 1500 + (200.000 euro – 50.000) x 9% = 15.000 euro

- Of samen 21.000 euro

De drie kinderen samen betalen 63.000 euro, of 7%.

Bij het overlijden van elk kind nadien, en in de veronderstelling dat er niets verteerd is, krijgt elk kleinkind 1/6 van de nalatenschap, of 150.000 euro, en betaalt daarover:

- Over het onroerend goed: 50.000 x 3% = 1500 euro

- Over het roerend goed: 1500 + (100.000 – 50.000) x 9% = 6.000 euro

- Hetzij samen 7.500 euro

De erfbelasting bedraagt nu in totaal 108.000 euro, of 12%.

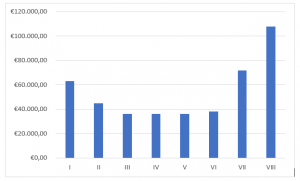

Samenvattend:

De verschillende hypothesen gaven achtereenvolgens de volgende erfbelasting in totaal, voor de hele nalatenschap:

| I | 63 000.00 euro | 7.00% | 0.00 euro |

| II | 45 000.00 euro | 5.00% | -18 000.00 euro |

| III | 36 000.00 euro | 4.00% | -27 000.00 euro |

| IV | 36 000.00 euro | 4.00% | -27 000.00 euro |

| V | 36 000.00 euro | 4.00% | -27 000.00 euro |

| VI | 38 142.86 euro | 4.24% | -24 857.14 euro |

| VII | 72 000.00 euro | 8.00% | 9 000.00 euro |

| VIII | 108 000.00 euro | 12.00% | 45 000.00 euro |

De laatste kolom geeft de besparing aan (negatief cijfer) of de verhoging van de belasting tegenover de eerste hypothese, die gelijk is aan de wettelijke devolutie. Bij de tweede, vierde en achtste hypothese moet men er wel bij bedenken dat er geen erfbelasting meer verschuldigd is in de nalatenschap van de kinderen. Bij het eerste testament is dat wel het geval, en bij het derde en vijfde minder. Om te weten wat per saldo fiscaal het voordeligste is, moet men ook daarmee rekening houden.

En zoals gezegd: het is altijd aangewezen om bij het opmaken van een testament een specialist te raadplegen, die rekening houdt met alle omstandigheden!

Deze tekst verscheen eerder op www.taxwin.be

Rik Deblauwe, wetenschappelijk adviseur bij Tiberghien advocaten[2]

[1] R. Deblauwe, Het nieuwe erfrecht Anno 2019, KnopsPublishing, 2019, 102 nr. 179 ev.

[2] Met dank aan mijn collega’s Gilles Van Eycken en Katrien Van Boxstael, beide advocaten bij Tiberghien.

0 reacties